インパーマネントロスとは?対策法や早見表・仕組みをわかりやすく解説

DeFi(分散型金融)の世界で、イールドファーミングや流動性提供といった魅力的な運用方法に挑戦しようとするとき、多くの人が出会うのが「インパーマネントロス(Impermanent Loss / 変動損失)」という言葉です。

この一見すると複雑で、少し怖い響きのある現象は、DeFi上での運用における最も重要なリスクの一つとされています。

しかし、インパーマネントロスは、その正体を正しく理解すれば、過度に恐れる必要のない、管理可能なリスクです。この記事では、インパーマネントロスとは一体何なのか、その発生メカニズムから具体的な計算方法、そしてどのような対策の選択肢があるのかまで、初心者の方でも理解できるよう、順を追って分かりやすく解説します。

インパーマネントロスとは何か?

インパーマネントロスとは、「流動性提供時におけるトークンペアの価格変動によって、プールから引き出す際の資産価値が、HODL(そのまま保有)した場合の価値よりも低くなる損失」を指します。

【流動性提供とは】

2種類の仮想通貨(例:ETHとUSDT)を特定の割合(大体は1:1)で「流動性プール」と呼ばれる場所に預け入れる行為。DeFi上では暗号資産の交換時、P2Pでの取引ではなく、この流動性プールを介して取引します。流動性提供をすると、取引毎に発生する手数料の一部やそのDeFiのガバナンストークンを報酬として得られます。

運用 vs ガチホ:価値の「差額」

インパーマネントロスの意味を聞いても分かりづらいかと思います。

具体的な数値で見ていきましょう。

- シナリオ設定

- 預け入れ時:1ETHと2,000USDCを流動性プールに預ける。

- 初期価格:1ETH = 2,000USDC

- 初期資産価値:1ETH (2,000USDC相当) + 2,000USDC = 4,000USDC

その後、ETHの価格が2倍の4,000USDCに上昇したとします。

価格変動が発生した場合、 AMMの仕組みにより、価格が上昇したETHは自動的に売られ、USDCに交換されていきます。

「ガチホし続けた場合」と「プールに預けた場合」で、資産価値がどう変わるか比較します。

| 比較項目 | ガチホしていた場合 | プールに預けていた場合 |

|---|---|---|

| 保有資産 | 1 ETH と 2,000 USDC | 0.7071 ETH と 2,828.43 USDC |

| ETHの価値 | 1 ETH * 4,000 = 4,000 USDC | 0.7071 ETH * 4,000 = 2,828.43 USDC |

| USDCの価値 | 2,000 USDC | 2,828.43 USDC |

| 合計価値 | 4,000 + 2,000 = 6,000 USDC | 2,828.43 + 2,828.43 = 5,656.86 USDC |

価格変動の結果、プール内の資産は、預けた当初の「1ETH」から「0.7071ETH」に減ってしまいました。

- 結果

- HODLした場合の価値: 6,000 USDC(1ETH=4,000USDC + 2,000USDC)

- プールに預けた場合の価値: 5,656.86 USDC(0.7071ETH=2,828.43USDC + 2,828.43USDC)

- 差額(インパーマネントロス): -343.14 USDC

このように、プールに預けていた方が、HODLしていた場合よりも価値が低くなってしまいました。

この「343.14 USDC」がインパーマネントロスです。これは、HODL時と比較して約5.7%の損失に相当します。

なぜ「インパーマネント(一時的)」と呼ばれるのか?

この損失が「インパーマネent(一時的)」と呼ばれるのは、もしトークンの価格が預け入れた当初の比率に完全に戻れば、この「差額」は理論上ゼロになるからです。価格が元に戻れば損失も消える、という性質から「一時的な損失」と呼ばれています。

しかし、この言葉はしばしば誤解を招きます。なぜなら、価格が元に戻らなければ、その損失は確定(実現)してしまうからです。特に価格変動の激しい市場では、損失が「一時的」で終わらないケースも少なくありません。

手数料収入がインパーマネントロスを上回ることもある

ここまでご紹介したように、もし預けている資産の価格が上がった場合には損失が出てしまいます。

では、なぜ人々はインパーマネントロスのリスクを負ってまで流動性を提供するのでしょうか。

それは、取引手数料を得られるからです。

流動性提供者は、自身が提供した流動性プールで取引が行われるたびに、その取引手数料の一部を受け取ることができます。この手数料収入がインパーマネントロスによる損失を上回れば、結果的にトータルでのリターンはプラスになります。

| 状況 | 説明 |

|---|---|

| 手数料収入 > インパーマネントロス | 流動性提供者は利益を得る |

| 手数料収入 < インパーマネントロス | 流動性提供者は損失を被る |

DeFiでの流動性提供は、常にこの手数料収入とインパーマネントロスのバランスを考慮する必要があります。

AMM:インパーマネントロスが発生する仕組みとは

インパーマネントロスはなぜ発生するのでしょうか?

それは、DeFiの中核技術であるAMM(Auto Market Maker/自動マーケットメイカー)が関わっています。

AMMの仕組みから根本的に解き明かします。

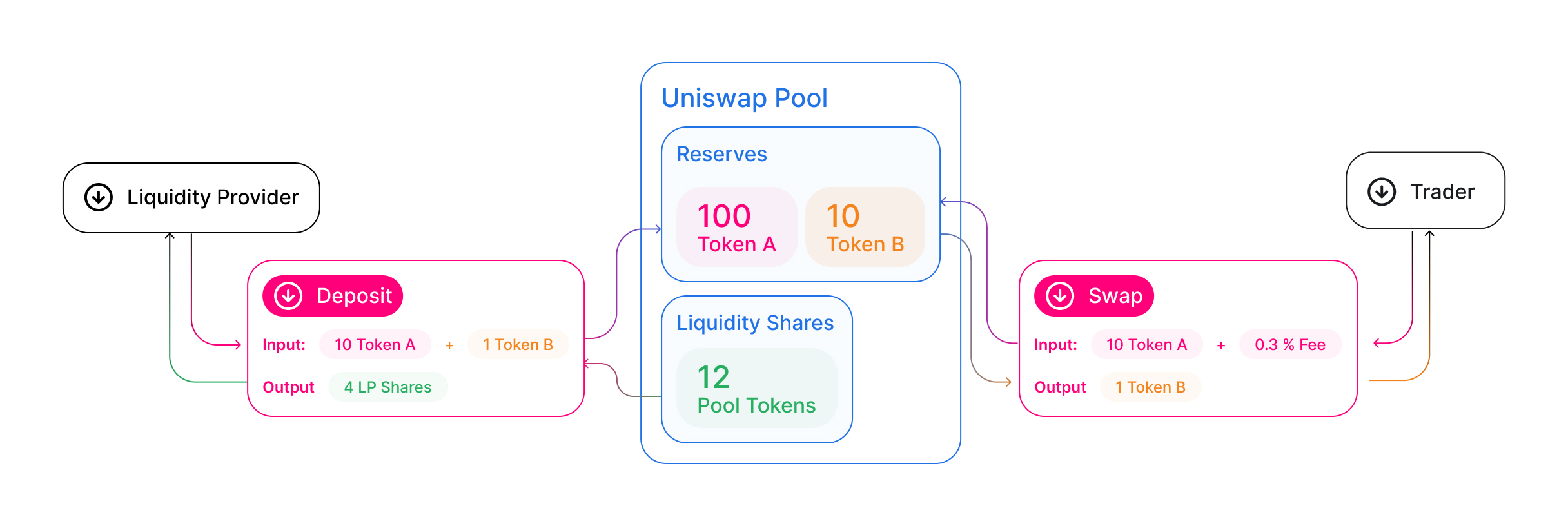

流動性提供とAMM(自動マーケットメイカー)の基本

従来の取引所(CEX)では、株式市場のように「買いたい人」と「売りたい人」の注文をマッチングさせる「オーダーブック方式」が主流です。

一方、Uniswapなどの多くのDEX(分散型取引所)では、AMM(Automated Market Maker / 自動マーケットメイカー)という仕組みが採用されています。

AMMでは、ユーザー同士が直接取引するのではなく、誰もがトークンを預け入れて作られた「流動性プール」を介して取引が行われます。流動性提供者は、通常2種類のトークンを同価値のペアでこのプールに預け入れ、その見返りとして手数料収入を得ます。

重要な数式:「x * y = k」

AMMの価格決定メカニズムの根幹には、「x * y = k」というシンプルな数式があります。

これは「定数積マーケットメイカーモデル」と呼ばれます。

x * y = k

x: プール内のトークンAの数量

y: プール内のトークンBの数量

k: 定数(流動性の総量によって決まる)

この数式は、直感的に言えば「プール内の2つのトークンのバランスを保つためのルール」です。

取引によって一方のトークンが減れば、もう一方は必ず増え、その積(k)は常に同じ値を保ちます。

このシンプルなルールがあるおかげで、DEXは中央集権的な管理者なしに、24時間365日、自動でトークンの交換レートを提示し、取引を成立させることができるのです。

価格が変動すると、プール内のトークン比率が変わる

では、誰かがこのプールでトークンを交換すると何が起こるでしょうか。

例えば、ETH/USDCのプールで、トレーダーがUSDCを使ってETHを購入したとします。

- トレーダーはプールにUSDCを投入し、ETHを取り出す。

- プール内のETHの数量(x)が減り、USDCの数量(y)が増える。

- 「x * y = k」の積を一定に保つため、ETHの相対的な価格が上昇する。

このように、AMMはトレーダーの行動に応じて、常にプール内のトークン比率と価格を自動的に調整します。

価格が安いトークンが買われ、価格が高いトークンが売られることで、プール内のトークンは常に市場価格から乖離しないように調整されるのです。

引き出す時に生じる「ズレ」がインパーマネントロスの正体

流動性提供者が資産を引き出す際、プール内のトークン比率は預け入れた時とは変わっています。

価格が安い方のトークンの数量が増え、価格が高い方のトークンの数量が減っているのです。

例えば、ETHが値上がりした場合、流動性提供者が引き出す資産は、預け入れた時よりもETHの枚数が減り、USDCの枚数が増えた状態になっています。この時、引き出した資産の合計価値を、もしETHとUSDCを預けずにガチホしていた場合の価値と比較すると、差額が生じます。

この「ズレ」こそが、インパーマネントロスの正体です。

インパーマネントロスの計算方法と早見表

インパーマネントロスの概念と、発生する仕組みを理解したところで、次に「どれくらいの損失が発生するのか」を具体的に把握しましょう。

なんとなくでも覚えておくことをおすすめします。

インパーマネントロス:損失早見表

インパーマネントロスの大きさは、預け入れた時点からのトークンペアの価格変動率に依存します。以下の表は、価格変動率と、ガチホした場合と比較した際の損失率の関係を示したものです。

| 価格変動率 | ガチホ時との価値の差(損失率) |

|---|---|

| 1.25倍 | -0.6% |

| 1.50倍 | -2.0% |

| 1.75倍 | -3.8% |

| 2.00倍 | -5.7% |

| 3.00倍 | -13.4% |

| 4.00倍 | -20.0% |

| 5.00倍 | -25.5% |

重要なのは、価格が上がっても下がっても、同じ変動率であれば同じ割合の損失が発生するということです。

例えば、価格が2倍になっても半分になっても、損失率は同じ-5.7%です。

インパーマネントロスの計算式

インパーマネントロス損失早見表の損失率は、以下の計算式から導き出されます 。

Impermanent Loss = (2 * √k) / (1 + k) – 1

•k: 預け入れ時からの価格変動率

この式が直感的に分かりにくい場合、具体例で考えてみましょう。

例えば、ETHの価格が2倍になった場合、価格変動率「k」は2になります。これを式に当てはめてみます。

- √kを計算: √2 ≈ 1.414

- 分子を計算: 2 * 1.414 = 2.828

- 分母を計算: 1 + 2 = 3

- 計算: (2.828 / 3) – 1 ≈ 0.9427 – 1 = -0.0573

結果は約-0.0573となり、これは-5.73%の損失を意味します。これは前述の早見表の数値と一致します。

この式は、インパーマネントロスが手数料収入を含まず、純粋に価格変動のみに依存することを示しています。

計算を簡単にする便利ツール

自分で計算しなくても、数値を入力するだけでインパーマネントロスを自動的に計算してくれるオンラインツールがあります。これらを使えば、具体的なシナリオでの損失を簡単にシミュレーションできます。

これらのツールに、各トークンの初期価格と変動後の価格を入力するだけで、損失額を簡単に把握できます。

インパーマネントロスを軽減するには?【対策の選択肢】

インパーマネントロスの存在を前提とした上で、その影響を軽減するための対策も進化しています。

ここでは、基本的な対策方法と3つの応用策を紹介します。

- 対策の基本:ステーブルコインや価格変動の小さいペアを選ぶ

- 応用策①:流動性を特定の価格範囲に集中させる(集中流動性)

- 応用策②:スリッページを抑える新しいAMMの形(Liquidity Book)

- 応用策③:取引ロジックをカスタマイズする(フック)

対策の基本:ステーブルコインや価格変動の小さいペアを選ぶ

最もシンプルで基本的な対策は、価格変動が小さいトークンのペアで流動性を提供することです。

インパーマネントロスは価格変動率に依存するため、価格が安定していれば損失も小さくなります。

- 代表的なペア:USDC/USDTのようなステーブルコイン同士のペア

- メリット:インパーマネントロスのリスクを最小限に抑え、手数料を得られる

- デメリット:価格変動が小さいため、取引量も少なくなりがちで、得られる手数料収入も比較的低い傾向にある。

応用策①:流動性を特定の価格範囲に集中させる(集中流動性)

Uniswap V3では「集中流動性(Concentrated Liquidity)」という画期的な仕組みが導入されました。

これは、流動性を「0から無限大」の全価格帯に提供するのではなく、自分で指定した特定の価格範囲に集中させる機能です。

集中流動性の使い方としては、例えば、ETHの価格が1,800〜2,200USDCの間で動くと予測する場合、その範囲に流動性を集中させる、というイメージです。。

集中流動性の最大のメリットは、資本効率が劇的に向上し、同じ資本でもより多くの手数料収入を得ることができる点です。例えば、あなたがETH/USDCペアで「1,800〜2,200の範囲で流動性を提供している」と仮定すると、その範囲内でETHとUSDCが取引される限り、提供した流動性は効果的に使われ、手数料収益を得ることができます。一方、従来の流動性提供(Uniswap V2など)では、価格範囲を限定せずに均等に流動性を提供するため、広範囲にわたる資本を使い続けなければならず、同じ手数料収益に対して必要な資本量が多くなりがちです。

Uniswapの公式ブログによると、V3のポジションは、リバランスを行わなくてもV2と比較して平均で約54%高い手数料リターンを得られたと報告されています。このように、集中流動性を活用することで、少ない資本でより高い収益を得ることができ、資本効率が格段に向上します。

一方でデメリットとしては、価格が指定した範囲を外れると、手数料収入は得られなくなり、インパーマネントロスの影響をより大きく受けます。

例えば、ETH/USDCペアで価格範囲を1,800〜2,200に設定して流動性を提供している場合、ETHの価格が3,000に急騰すると、その範囲外になるため、あなたの流動性はETHからUSDCに変換され、以降の価格上昇による利益を得ることができなくなります。これは、設定した範囲内での取引が行われていないため、流動性が提供されなくなるからです。このリスクを避けるためには、価格変動を予測し、定期的に価格範囲を再設定(リバランス)して流動性を適切に管理することが重要です。

応用策②:スリッページを抑える新しいAMMの形(Liquidity Book)

Trader Joe V2などで採用されている「Liquidity Book」は、AMMの新しいアプローチです。

これは、流動性を離散的な価格の「ビン(Bin)」に分割して管理します。

- 仕組み:各ビンには特定の価格が割り当てられており、そのビンの中では価格が固定されています。

- メリット:ビンの中に十分な流動性がある限り、トレーダーはゼロスリッページで取引ができます。また、市場のボラティリティに応じて手数料が変動する「サージプライシング」機能により、流動性提供者のインパーマネントロスを軽減する効果も期待できます。

- デメリット:ビンをまたぐ取引では、わずかな価格影響が発生します。

応用策③:取引ロジックをカスタマイズする(フック)

Uniswap V4(2025年1月31日ローンチ)で導入された最新の概念が「フック(Hooks)」です。

これは、開発者が流動性プールのライフサイクルの様々なポイントで、独自のロジック(プログラム)を組み込むことができる機能です。

- 可能性:このフック機能を利用することで、より高度なインパーマネントロス対策が可能になります。例えば、以下のようなフックが既に開発・提案されています。

- 動的手数料フック:市場のボラティリティに応じて手数料を自動で変更し、ILを補填する。

- 自動リバランスフック:価格変動に応じて流動性ポジションを自動で最適な範囲に調整する。

- TWAMMフック:大口注文を時間をかけて分割実行し、価格への影響を抑える。

- 現状:フックはUniswap V4のローンチと共に利用可能になりましたが、エコシステムはまだ発展途上です。しかし、DeFiの運用をより柔軟かつ高度にする大きな可能性を秘めています。

インパーマネントロス まとめ

この記事では、インパーマネントロスの本質と、それに対する最新の対策について詳しく解説しました。インパーマネントロスは、AMM(自動マーケットメイカー)の仕組みに基づいて、価格変動がある限り発生する可能性がある現象です。その本質は、HODL(保有)していた場合との「差額」にあります。この差額は、AMMの価格決定式「x * y = k」に起因しており、取引所における流動性提供者にとって避けられないリスクです。

ただし、損失の大きさは計算可能であり、対策としてステーブルコインペアの選択や、集中流動性、Liquidity Book、フックといった技術的アプローチが存在します。これらの対策を駆使することで、リスクを抑えつつ、安定的に収益を得ることが可能です。

DeFiにおいて流動性を提供する際には、このインパーマネントロスを正しく理解し、得られる手数料収入とのバランスを意識することが、長期的に見て賢明な運用につながるでしょう。